不差钱的恒瑞医药,赴港募资意图何在?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:市值风云

BD合作已被视为可持续的盈利驱动因素。

作者 | 萧瑟

编辑 | 小白

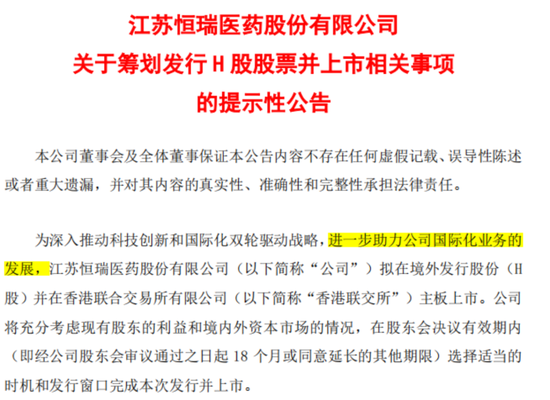

12月9日,恒瑞医药(600276.SH)发布公告称,计划择机在香港联交所主板发行上市,募集资金将用于研发创新、产品商业化及公司运营等。

在支持内地龙头企业赴港上市的政策背景下,A股创新药龙头也开始着手搭建“A+H”框架。

但是提到H股,各位第一时间想到的恐怕都是流动性短缺、折价发行等不利因素。从这个角度看,无论对大股东还是普通投资者,此次发行都算不上友好。

牺牲了这部分流动性溢价,恒瑞医药想要换取到什么呢?

产品+股权,出海新打法

自2000年IPO以来,恒瑞医药还未曾实施过定增、配股、发行可转债等权益融资行为。

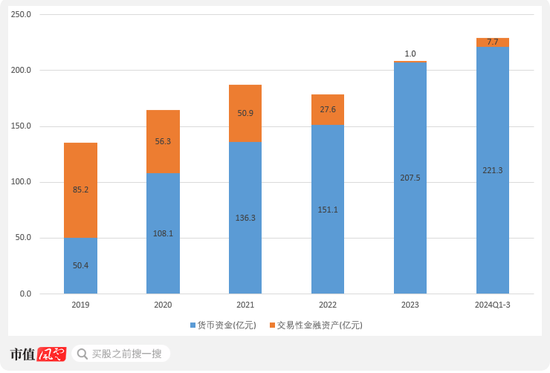

截止2024年三季度末,恒瑞医药账上货币资金高达221.32亿,另有7.74亿的交易性金融资产,近230亿的现金储备规模已是历史新高。

(来源:Choice终端,制图:市值风云APP)

与此同时,恒瑞医药账上已无任何银行借款,前三季度财务费用为-4.48亿。

且近年来的现金流情况也以净流入为主,自2017年至今,自由现金流合计流入规模超过200亿。

(来源:市值风云APP)

这样的财务状况,怎么看也不像是缺钱的样子,显然此次赴港融资另有所图。

在公告中,恒瑞医药还提到了助力国际化业务发展,这两者间又有何关联?

(来源:恒瑞医药公告)

国际化对于国内创新药行业来讲是一个新兴领域,目前呈现多种出海模式并驾齐驱的状态,具体可分为三类:

第一类为自主出海,即中国药企直接在他国开展临床试验、申报上市,获批后即可独享销售收入,但仍要面对商业模式中资金回流周期较长的痛点,是对药企综合能力要求最高的一类。

当前百济神州(688235.SH,6160.HK)是这一模式中的领跑者,旗下泽布替尼、替雷利珠单抗两类药品已成功在美国、欧盟上市。

第二类为直接授权(License out),药企仅进行药物早期研发,后将项目授权给海外药企完成后续研发和销售工作,并按里程碑模式获得各阶段临床成果以及商业化后的一定比例销售分成。

由于门槛低、周期短,这也是目前中国药企出海探索中最主流的选择,2023年国内license-out交易共96笔,披露总交易金额高达421亿美元。

第三类则被称作NewCo模式,一般是由资本牵头成立NewCo公司,药企将管线剥离出来授权给这家NewCo,并获得一定的股权和资金,在License-out的基础上又增添了融资属性。

国内通过这类模式出海的标杆案例正是出自恒瑞医药的手笔。

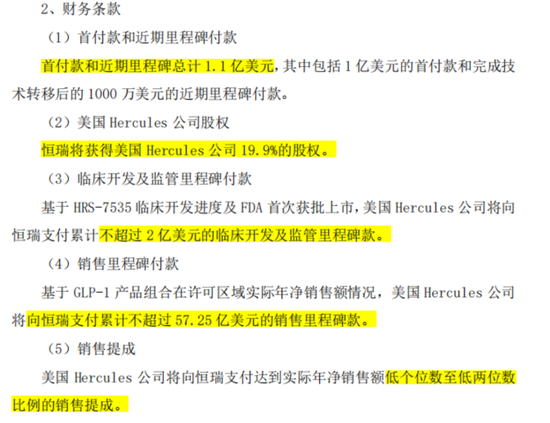

2024年5月,恒瑞医药将旗下三个GLP-1类创新药在大中华区之外的开发、生产和商业化权利授予Hercules公司。

有别于License-out的地方在于,这家Hercules并非传统意义上的海外药企,而是在当月刚刚由贝恩资本生命科学基金牵头成立,也就是所谓NewCo公司。

这笔交易中,恒瑞医药不仅换取了超过60亿美元的首付款和各类里程碑款,还能拿到低个位数至低两位数比例的销售提成,且由于授权范围不涉及国内市场,恒瑞医药的现有业务也并不会受到损害。

更重要的是,恒瑞医药还能获得Hercules公司19.9%的股权,直接跃居第二大股东。

(来源:恒瑞医药公告)

据悉Hercules现已完成了4亿美元的A轮融资,若未来能成功走到IPO,恒瑞医药相当于没花一分钱就参股了一家上市药企,算是将专利授权这块玩出了花。

这样的背景下,风云君推测恒瑞医药此次赴港上市,目的更像是深化与国外药企和投资机构的关系,以便进一步推广这类“产品+股权”的玩法。

BD合作交易密集,业绩重回上升轨道

上述License-out、NewCo这类药品联合研发或销售的交易,在医药行业内统称为一个专业名词——BD(business development)合作,这也是恒瑞医药国际化业务的重点。

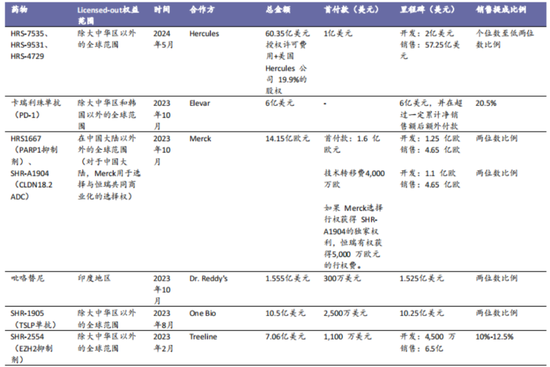

自2023年起,恒瑞医药已陆续与跨国药企完成6笔BD合作,总交易金额近100亿美元,且每次交易的规模也在持续提升。

(来源:浦银国际)

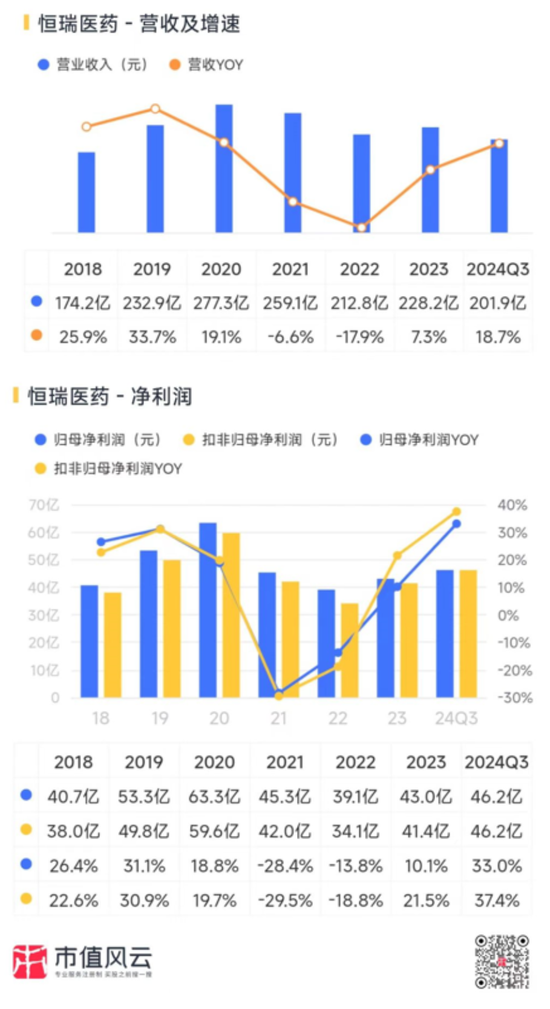

2024年前三季度,正是凭借着来自默克制药1.6欧元的对外许可(金麒麟分析师)首付款,恒瑞医药的营业收入和净利润分别实现了18.7%、33.0%的同比增长,在经历集采风波后,业绩重回上升轨道。

(来源:市值风云APP)

在尝到了甜头之后,10月恒瑞医药新任命有近20年BD经验的强生(JNJ.N)前高管Jens Bitsch-Norhave担任全球发展事务负责人。

根据公司官网信息,截至7月31日,恒瑞医药拥有90余个处于临床阶段的创新药产品,丰富的管线也为进一步拓展BD合作提供了保障。

(来源:恒瑞医药官网)

毕竟对于管线少的药企,每剥离出一条,公司估值就会相应降低,这也是恒瑞医药的核心竞争力之一。

且据高盛近期的调研反馈,恒瑞医药的BD团队已扩展至30多名全职员工,已将BD合作收入视为可持续的盈利驱动因素。

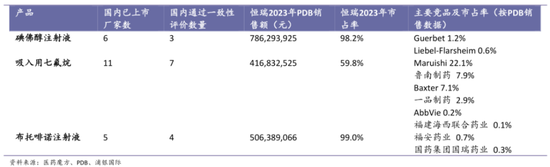

最后再来看下一度压制业绩的仿制药集采,据申万宏源统计恒瑞医药已有近100亿销售规模的仿制药受到集采波及,换言之,留给集采的仿制药品种已经不多了。

当前尚未被集采的重点品种仅剩下3个,合计销售规模约在30亿量级,远远低于已集采规模,且恒瑞医药在其中两个品种优势明显,后续集采的影响也在边际减弱。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。